全球天然气消费增速回落

2019年,全球天然气消费量约3.98万亿立方米,同比增长3.5%,较上年的5.3%有所放缓。主要原因在于:一是全球宏观经济增速下滑;二是亚太主要消费国消费增速放缓;三是美国气温温和,天然气消费增速远低于2018年。

2019年,世界天然气消费量排名前三的国家为美国、俄罗斯和中国,合计消费量占全球比重为41%。

北美消费增速大幅回落

2019年北美天然气消费量估计为10632亿立方米,较上年增长4%。其中,美国消费量为8481亿立方米,比上年增长3.8%;加拿大消费量为1222亿立方米,比上年增长5.6%;墨西哥消费量为929亿立方米,比上年增长3.8%。2018年,受极寒和连续降温降雨天气影响,美国冬季天然气消费比上年大幅增长11%,而2019年冬季,美国气温相对温和,未出现极端天气引起天然气消费大幅增长,全年消费走势相对平稳,增速大幅回落。

欧洲消费快速增长

2019年欧洲天然气消费量约为5665亿立方米,比上年增长3.2%,主要是由于LNG进口量大幅提升。随着欧亚市场联动性逐步增强,欧洲成为北美、俄罗斯中亚供应区和亚太消费区中间的平衡器。受亚洲LNG需求不旺、价格持续走低、液化项目投产高峰加剧供应过剩等因素影响,欧洲吸纳了市场过剩资源,全年LNG进口量增幅达66.9%,目前欧洲库存水平逼近上限。

亚太消费增速放缓

2019年亚太天然气消费量约为8583亿立方米(中国、日本、韩国消费合计4619亿立方米),较上年增长4%。中国受宏观经济环境和环保因素拉动,天然气消费稳定增长,但增速放缓;日本核能发电量稳步提升,天然气消费量持续下降;韩国替代能源发展挤压天然气市场空间,天然气消费量大幅下降。

全球天然气供应稳中有增

2019年,全球天然气产量为4.11万亿立方米,较上年上升3.4%,低于2018年5.2%的增速。北美受美国需求增速下滑影响,产量增速由上年的9.6%下滑至6.3%;欧亚大陆产量比上年增长2.8%。

全球天然气产量增速放缓,美国产气大国地位进一步巩固

美国、俄罗斯天然气产量全球排名前两位,分别为9300亿立方米和7422亿立方米,合计占全球比重超过40%。2019年,世界天然气产量增量前三的国家为美国、澳大利亚和俄罗斯,增量分别为690亿立方米、235亿立方米和146亿立方米,占全球产量增量的80%。

全球LNG液化能力持续增长,供应能力持续过剩

2019年,全球LNG液化产能增至4.32亿吨/年,同比增长9.5%,高于上年8.9%的增速。全球有10个项目、11条生产线投产,新增产能3881万吨/年,主要集中在美国、俄罗斯和澳大利亚,其中美国占全球新增产能比例超过60%。估计全球供应过剩约7000万吨,与2018年持平。

全球主要市场天然气价格不同程度下跌

2019年全球主要市场天然气价格呈下行趋势。美国受天然气产量增加和需求下降影响,HH价格比上年下跌;欧洲需求增长,但供应过剩严重,库存持续处于高位,NBP/TTF价格大幅下跌;东北亚LNG进口均价小幅上涨,LNG现货价格受供需格局影响大幅下挫。美欧亚三地价格比为1:1.8:2.3,欧亚价差进一步收窄。

北美天然气价格下跌,冬季价格回弹受限

2019年,HH现货价格受供需、出口的影响比上年下跌,全年均价为2.56美元/百万英热单位,比上年下跌19%。由于美国产量稳定增长,供应充足,冬季未出现极端天气拉动需求,全年用气需求相对平稳,地下储气库库存持续走高,全年均价下跌幅度较大。

欧洲天然气价格大幅下跌,库存持续处于高位

2019年,NBP年均价为4.48美元/百万英热单位,比上年下跌44.3%,TTF年均价4.48 美元/百万英热单位,比上年下跌43.3%。受亚太地区价格下跌影响,大量LNG现货涌入欧洲,导致LNG供大于求。同时,俄罗斯供欧洲管道气量相对稳定,进一步加剧了欧洲天然气供应过剩局面。截至2019年12月底,欧洲天然气平均库存满库率已从2018年同期的70.4%升至89.5%。

亚洲LNG进口价格随油价小幅下跌

2019年,受亚洲主要消费国需求增长放缓、国际油价下滑影响,东北亚地区LNG进口均价为9.22美元/百万英热单位,比上年下跌4.2%。其中,日本均价为9.51美元/百万英热单位,比上年下跌4.2%;韩国均价为9.32美元/百万英热单位,比上年下跌7%。

东北亚LNG现货价格跌至近10年.低

2019年,受主要进口国需求不振、LNG市场供应过剩的影响,东北亚LNG现货均价为5.98美元/百万英热单位,为近10年.低,较上年大幅下跌39.4%。从全年走势看,随着一季度采暖季结束,均价从1月的9.54美元/百万英热单位降至4月的5.99美元/百万英热单位,..出现低于欧洲价格的情况;夏季由于制冷需求和补库需求提升,6月现货价格有一波小幅反弹;之后,供应过剩、库存高企导致东北亚LNG现货价格继续低位运行;四季度随着冬季取暖用气需求增长,现货价格开始小幅回升,但由于暖冬、库存充裕及接收站能力限制,现货进口需求增幅有限,均价维持在5美元/百万英热单位。

全球天然气贸易持续较快发展

2019年全球天然气贸易量约为1.35万亿立方米,比上年增长9.2%,其中,管道气贸易增速下降,LNG贸易持续提速。

管道气贸易量持续增加,但增速下降

2019年全球管道气贸易量约为8596亿立方米,比上年增长6.7%,较上年8.7%的增速有所减缓。俄罗斯出口管道气2231亿立方米,增长0.8%,较上年的5.5%有所减缓。其中,俄罗斯出口至欧洲管道气1988亿立方米,较上年上升4.3% 。美国从加拿大进口管道气784.1亿立方米,较上年下降1.4%。中国管道气进口量为514亿立方米,较上年下降1.3%。

全球LNG贸易量保持快速增长

2019年,全球LNG贸易量为3.61亿吨(4910亿立方米),增速由上年的9.6%升至12.2%。LNG进口增量主要来自亚洲和欧洲,出口增量主要来自美国和俄罗斯。

亚洲LNG进口增速大幅下降。2019年,亚洲LNG进口总量为2.49亿吨,比上年增长3.1%,较上年13.8%的增速大幅下降。日本核电发电量增加,国内天然气发电需求严重受挫;韩国能源政策支持可再生能源较快发展,LNG需求持续下滑,进口呈下降态势;印度国内用气行业发展欠佳。新兴需求国进口增速加快,但进口量基数相对较小。

欧洲LNG进口增速大幅提升。2019年,欧洲LNG进口量约8914万吨,比上年增长66.9%,较上年4.1%的增速大幅增加。主要原因:一是由于全球LNG液化出口能力提升,市场供应过剩加剧;二是亚洲LNG进口需求相对疲弱,过剩的LNG资源集中涌入欧洲市场;三是欧亚价格差距缩小,欧洲LNG转口至亚洲的套利空间关闭。

LNG五大出口国中,后来者增势迅猛。LNG出口量排名前五的国家分别为卡塔尔、澳大利亚、美国、俄罗斯和马来西亚,合计出口2.4亿吨,占全球总量的68%。五国的出口增量由大到小依次为美国(1405万吨)、俄罗斯(904万吨)、澳大利亚(640万吨)、卡塔尔(20万吨)和马来西亚(4万吨)。

LNG贸易灵活性进一步提升,欧亚市场联动性增强

2019年,LNG现货贸易占比持续提升,灵活性进一步增强。全球LNG现货贸易量为9515万吨,占LNG贸易量的28.4%,较上年提升0.4个百分点。其中,亚洲LNG现货进口量为6185万吨,占比64.5%;欧洲LNG现货进口量为1722万吨,占比23.4%。

全球LNG合同条款限制性放宽,供应多元。2019年,全球新签LNG合同量为6.27亿吨,其中,不限制目的地的合同量占比近90%。2019年执行的合同中,资源池组合商供应的合同量为8677万吨,占比由2010年的4.3%提升至18.5%。

2019年,LNG贸易全球化持续推进,欧亚市场联动性进一步加强。亚洲全年LNG需求疲弱,东北亚LNG现货价格持续走低,3月曾..出现亚洲现货价格低于欧洲的情况,欧亚市场价差缩小。受此影响,LNG市场过剩资源涌入欧洲市场,欧洲向亚洲转出口的套利空间显着收窄,全球转出口现货贸易量比上年下降54%。

LNG贸易合同定价趋于多远,与油价挂钩斜率下滑。2019年,新签LNG贸易合同中,与布伦特(Brent)油价挂钩的合同占比23.2%,与亨利中心(HH)价格挂钩的合同占比32.1%,与日本原油(JCC)价格挂钩的合同占比16.8%,与荷兰(TTF)价格挂钩的合同占比15.5%,与亚洲现货价格(JKM)价格挂钩的合同占比6%,混合指数定价的合同占比6.4%。2019年,与油价挂钩的斜率.低降至10.6%,波动范围在10.6%~12.3%。

2020年展望

供需差收窄但仍将过剩

预计2020年,全球天然气市场需求增长相对稳定,产量持续增长,市场供应仍然过剩,但市场供需差收窄。全球天然气需求有望稳步增至4.08万亿立方米,增速维持在2.5%。全球天然气产量4.23万亿立方米,增长3%。LNG需求维持较快增速,亚太LNG需求小幅回升,液化出口能力继续提升,现货价格保持低位运行。

北美天然气供需宽松,气价将小幅回落

2020年,预计美国天然气需求平稳增长,国内产量进一步增加,供需整体宽松。LNG液化出口能力较快提升,预计有4个项目、9条生产线投产,新增出口能力1980万吨/年。预计全年美国亨利中心气价(HH)将跌至2.3美元/百万英热单位,比2019年下降11.5%,夏季价格或将跌破2美元/百万英热单位。

欧洲天然气需求增长有限,气价将小幅下跌

2020年,欧洲天然气需求在替代能源的影响下难以提振,多能源和多气源供应对气价形成打压。目前,欧洲库存已处于高位,在未来亚洲需求增长不足的情况下,欧洲无法吸纳更多过剩资源,将把影响传递至上游,高成本资源或将被挤出市场,导致价格进一步下降。预计全年欧洲NBP/TTF价格有所回落,均价在4.4美元/百万英热单位,比2019年下跌2.2%。

亚洲天然气需求小幅增长,供应过剩将持续施压气价

2020年,亚太天然气需求在中国、印度和新兴经济体进口需求拉动下持续增长,但增速趋缓。从供应侧看,全球LNG出口能力将持续增加,供应充足,东北亚LNG现货到岸报价将继续低位运行,均价预计在5.4美元/百万英热单位,比2019年下跌9.7%。东北亚LNG平均进口价格随国际油价小幅下行至9美元/百万英热单位,比2019年下跌4.8%。

全球LNG出口能力仍将提升,市场竞争加剧

2020年,预计全球LNG供应能力将升至4.56亿吨/年,增速放缓至5.6%。新增产能近2500万吨/年,美国项目产能预计占新增产能90%左右。LNG供应能力增量较2019年减少,市场供应能力过剩将有所缓解,价格跌幅减少。LNG项目投资热情仍将持续,供应商将采取更加灵活、多样的投资组合模式,积极推进项目.终投资决策达成。LNG与管道气竞争将持续加剧。

来源:金投网,转发文章的版权属于作者,如有侵权,或涉及版权问题,请联系删除。

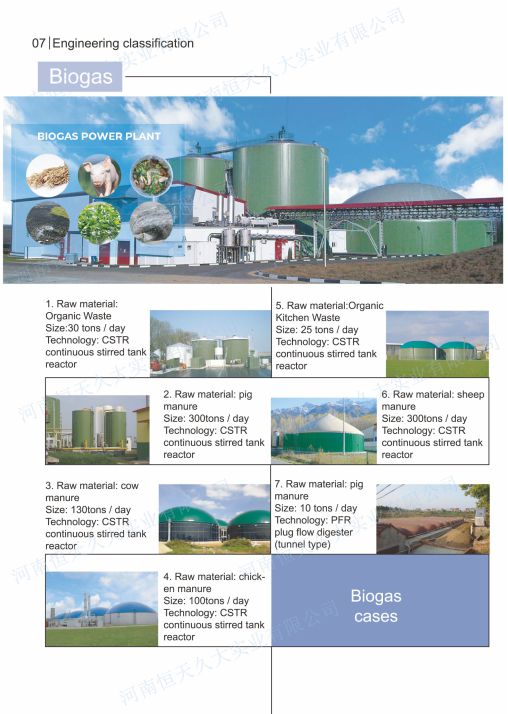

河南恒天久大实业有限公司致力于提供农业废弃物秸秆的资源化利用整体解决方案,高浓度有机固体废弃物厌氧处理规模化沼气工程及生物天然气工程的投资、建设及运营。依托规划设计和咨询方案制定,依托技术、产品和装备的研发和集成,依托工程设计和建设运营,打造全产业链,在国内和国际市场为客户提供集成技术和高端服务。竭诚欢迎新老客户及技术大咖参与交流合作和参观考察!咨询热线:0371-86561186 15617916515

当前位置:

当前位置: